Warum Rebalancing sinnvoll ist?

Es gibt einige gute Gründe, warum es sinnvoll ist, regelmäßig das Portfolio umzuschichten. In diesem Artikel erfährst du, wie Rebalancing funktioniert und worauf du achten solltest.

Mit Rebalancing kannst du dein Portfolio so anpassen, dass es deinem Risikoprofil entspricht. Im Laufe der Zeit können sich die einzelnen Bestandteile deines Portfolios nämlich verändern. Rebalancing hilft dir, dein Portfolio basierend auf deiner Anlagestrategie auf Kurs zu halten.

Wie funktioniert Rebalancing?

Rebalancing bedeutet in erster Linie, dass man die Anteile von Wertpapieren umschichtet. Wenn eine Anlage zu groß wird, bringt dich Rebalancing zurück zur ursprünglichen Aufteilung (auch Asset Allocation genannt).

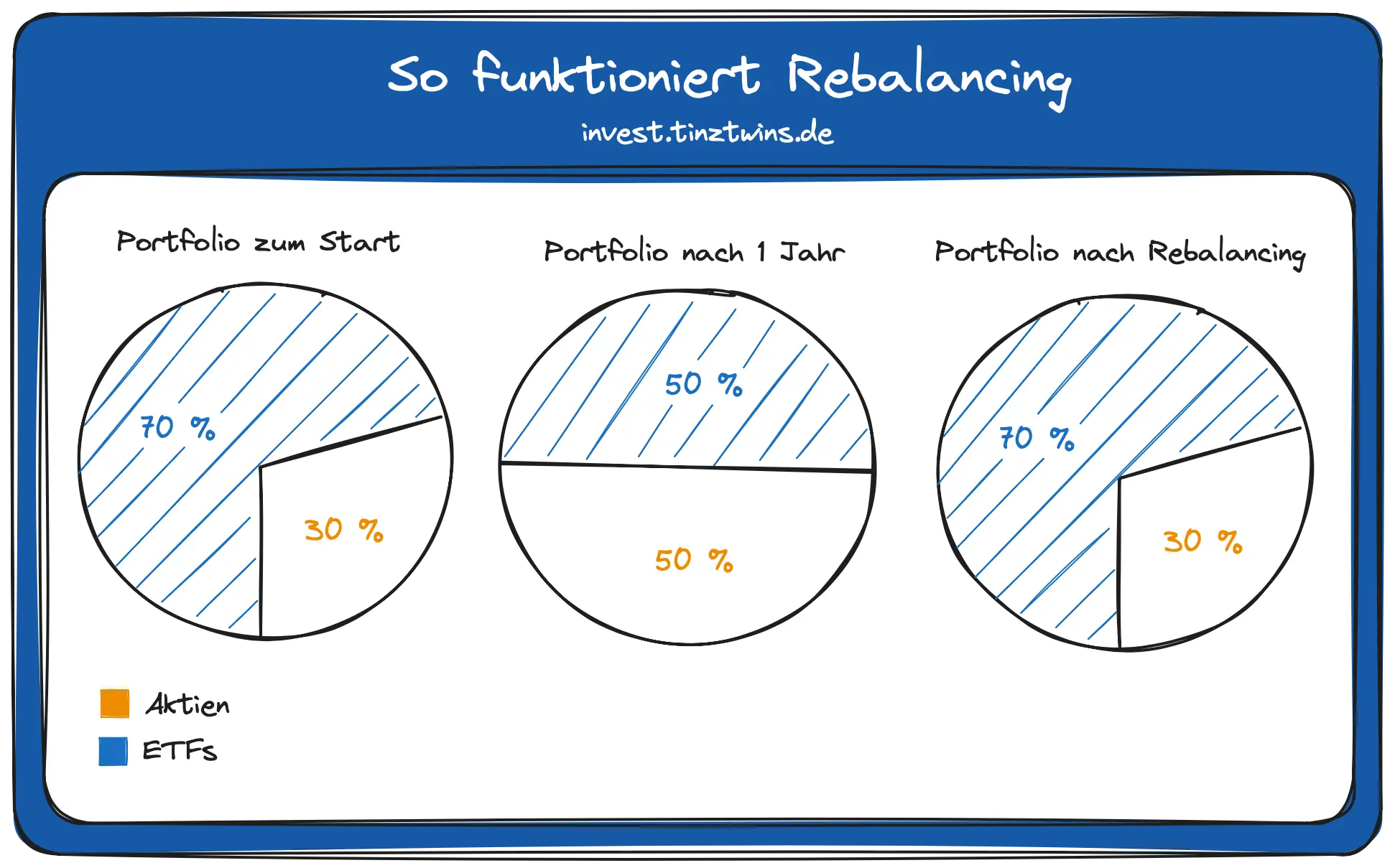

Rebalancing sorgt also dafür, dass du deine Anlageziele auch über einen langen Anlagezeitraum erreichst. In der folgenden Darstellung siehst du, wie Rebalancing anhand eines Beispiel-Portfolios aussehen könnte.

In dem Beispiel hat ein Anleger sich zum Start für eine 70/30 Aufteilung entschieden. Der Anleger investiert zunächst 70 Prozent seines Geldes in ETFs und 30 Prozent in Aktien (z. B. Tech-Aktien wie Apple, Tesla oder Microsoft).

Nach einem Jahr hat sich die Aufteilung aber stark verändert, weil die Tech-Aktien viel stärker gewachsen sind als der Gesamtmarkt, den der Anleger über ETFs abgedeckt hat. Um die ursprüngliche Aufteilung wiederherzustellen, führt der Anleger beispielsweise jährlich ein Rebalancing durch.

Was spricht für Rebalancing?

Rebalancing gibt dir mehr Kontrolle über dein Portfolio und hilft dir, Risiken besser zu managen. Außerdem kannst du mit Rebalancing potenzielle Fehlentscheidungen bei der Geldanlage vermeiden. So kannst du langfristig möglicherweise eine bessere Rendite erzielen.

Des Weiteren hast du durch das Umschichten deines Portfolios die Möglichkeit antizyklisch zu handeln. Das heißt, du verkaufst Anteile von Anlagen, die gut gelaufen sind, und kaufst dafür Anteile von Anlagen nach, die nicht so gut gelaufen sind. Langfristig ist es wahrscheinlich, dass die Anlagen, die nicht so gut gelaufen sind, wieder besser laufen und Rendite erwirtschaften.

Zitat zum Antizyklischen Investieren

„Kaufen, wenn die Kanonen donnern, verkaufen, wenn die Violinen spielen.“ - Carl Mayer von Rothschild

💡 Rebalancing bringt langfristig im Schnitt etwa 0,5 % mehr Rendite pro Jahr. Das haben mehrere Studien gezeigt.

Wie oft solltest du ein Rebalancing durchführen?

Es gibt keine allgemeingültige Regel zur Häufigkeit eines Rebalancing. Es hängt von deinem Anlageziel und der Entwicklung deines Portfolios ab. Wenn du eher in risikobehaftete Anlagen wie Aktien oder Kryptowährungen investiert, kannst du häufiger ein Rebalancing durchführen.

Als passiver ETF-Investor reicht es, wenn du ein Rebalancing einmal pro Jahr durchführst. So behältst du die Kontrolle über dein Risiko und kannst langfristig deine Rendite maximieren. Im Prinzip sollten Anleger darauf achten, dass sich Kosten und Nutzen für ein Rebalancing die Waage halten.

Welche Rebalancing Methoden gibt es grundsätzlich?

Es gibt verschiedene Rebalancing-Methoden. In diesem Artikel schauen wir uns die zwei grundlegenden Arten von Rebalancing an.

Zeitbasiertes Rebalancing

Bei dieser Methode passt man die Allokation in bestimmten Abständen an die festgelegte Zielallokation an. Anleger können ihr Portfolio zum Beispiel einmal im Jahr überprüfen, um zu sehen, ob es von der Zielallokation abweicht. Aber zu oft umschichten ist auch nicht gut, weil bei jeder Umschichtung von Anteilen Transaktionskosten entstehen.

Ein zeitbasiertes Rebalancing hat neben den Transaktionskosten auch den Nachteil, dass es in volatilen Zeiten an der Börse zu starken Abweichungen von der Zielallokation kommen kann. Je riskanter die jeweilige Anlagestrategie, desto stärker schwankt das Portfolio.

Bänderbasiertes Rebalancing

Möchtest du solche starken Abweichungen vermeiden? Dann kannst du bestimmte Bandbreiten festlegen. Für den Anteil an Einzelaktien in deinem Portfolio könntest du wie im Beispiel oben eine Zielallokation von 30 Prozent festlegen. Jetzt könntest du festlegen, dass der Anteil an Aktien als untere Schwelle nicht 25 Prozent unterschreiten und als obere Schwelle nicht 35 Prozent überschreiten darf.

Wenn diese Grenzen über- oder unterschritten werden, schichtest du dein Portfolio um. Dieses Vorgehen hat den Nachteil, dass bei einer kleinen Bandbreite hohe Transaktionskosten entstehen. Je größer die Bandbreite gewählt wird, desto geringer sind die Transaktionskosten.

Welche Kosten entstehen beim Rebalancing?

Beim Rebalancing fallen in der Regel Transaktionskosten an, die je nach Depotanbieter unterschiedlich hoch ausfallen können. Außerdem musst du beim Verkauf von Wertpapieren Steuern zahlen. Das Umschichten des Portfolios lohnt sich daher eher bei größeren Abweichungen, da häufiges Rebalancing zu hohen Kosten führen kann.

Unsere Gedanken zum Rebalancing

Aus unserer Erfahrung hilft Rebalancing dabei diszipliniert zu bleiben und emotionale Fehlentscheidungen zu vermeiden. Außerdem kannst du deine Zielaufteilung auch an deine sich ändernden finanziellen Bedürfnisse und Ziele anpassen. Aus diesem Grund ist es wichtig, deine Zielallokation regelmäßig an deine Lebenssituation anzupassen.

Fazit

Rebalancing hilft dir, die ursprüngliche Zielallokation wiederherzustellen. So hast du eine bessere Kontrolle über dein Portfolio und kannst dein Risiko besser einschätzen. Rebalancing hilft dir auch, emotionale Fehlentscheidungen zu vermeiden, deiner Anlagestrategie treu zu bleiben und möglicherweise sogar einen Renditevorteil zu erzielen.

Aber denk dran: Rebalancing kostet auch. Neben den Transaktionsgebühren musst du auch Steuern auf alle Gewinne zahlen, die über dem Sparer-Pauschbetrag liegen. Du solltest immer das Kosten-Nutzen Verhältnis für ein Rebalancing abwägen.

💡 Dir gefällt unser Content und wir konnten dir weiterhelfen? Dann unterstütze uns doch. Unterstützer helfen uns, unsere Arbeit zu finanzieren, damit wir langfristig bestehen bleiben können.

Disclaimer: Keine Haftung für Richtigkeit der Inhalte, keine Anlageberatung oder Kaufempfehlung, keine Rechtsberatung und keine Steuerberatung.