Kurs-Umsatz-Verhältnis (KUV) - Was ist das?

Das Kurs-Umsatz-Verhältnis (KUV) ist eine fundamentale Kennzahl, die das Verhältnis zwischen dem Aktienkurs und dem Umsatz je Aktie beschreibt.

Der Umsatz eines Unternehmens lässt sich kaum vom Management manipulieren, deshalb eignet sich die Kennzahl zur Bewertung von Aktien. Wir bevorzugen allerdings meistens das EV/Sales-Verhältnis zur Bewertung von Aktien, da dieses auf Basis des “wahren” Unternehmenswerts berechnet wird.

Doch was steckt genau hinter dem KUV und welche Vor- und Nachteile hat es?

Was ist das Kurs-Umsatz-Verhältnis?

Das Kurs-Umsatz-Verhältnis kann zur Bewertung von Unternehmen eingesetzt werden, die noch keine oder nur geringe Gewinne erzielen. Dies trifft bspw. auf Startups aus der Technologie-Branche zu. Der Grund hierfür ist, dass die Berechnung des KUVs nicht vom Gewinn eines Unternehmens abhängt.

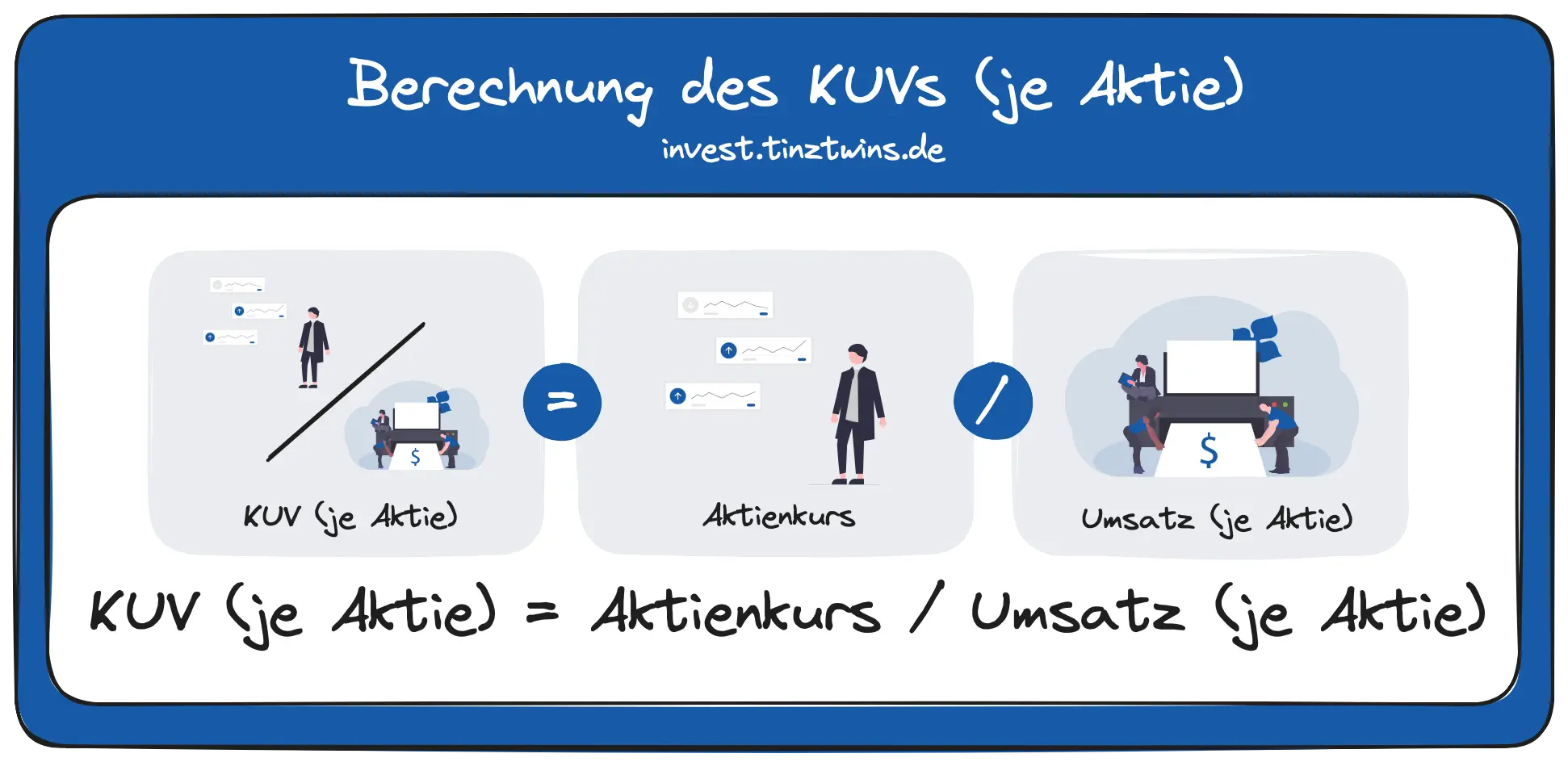

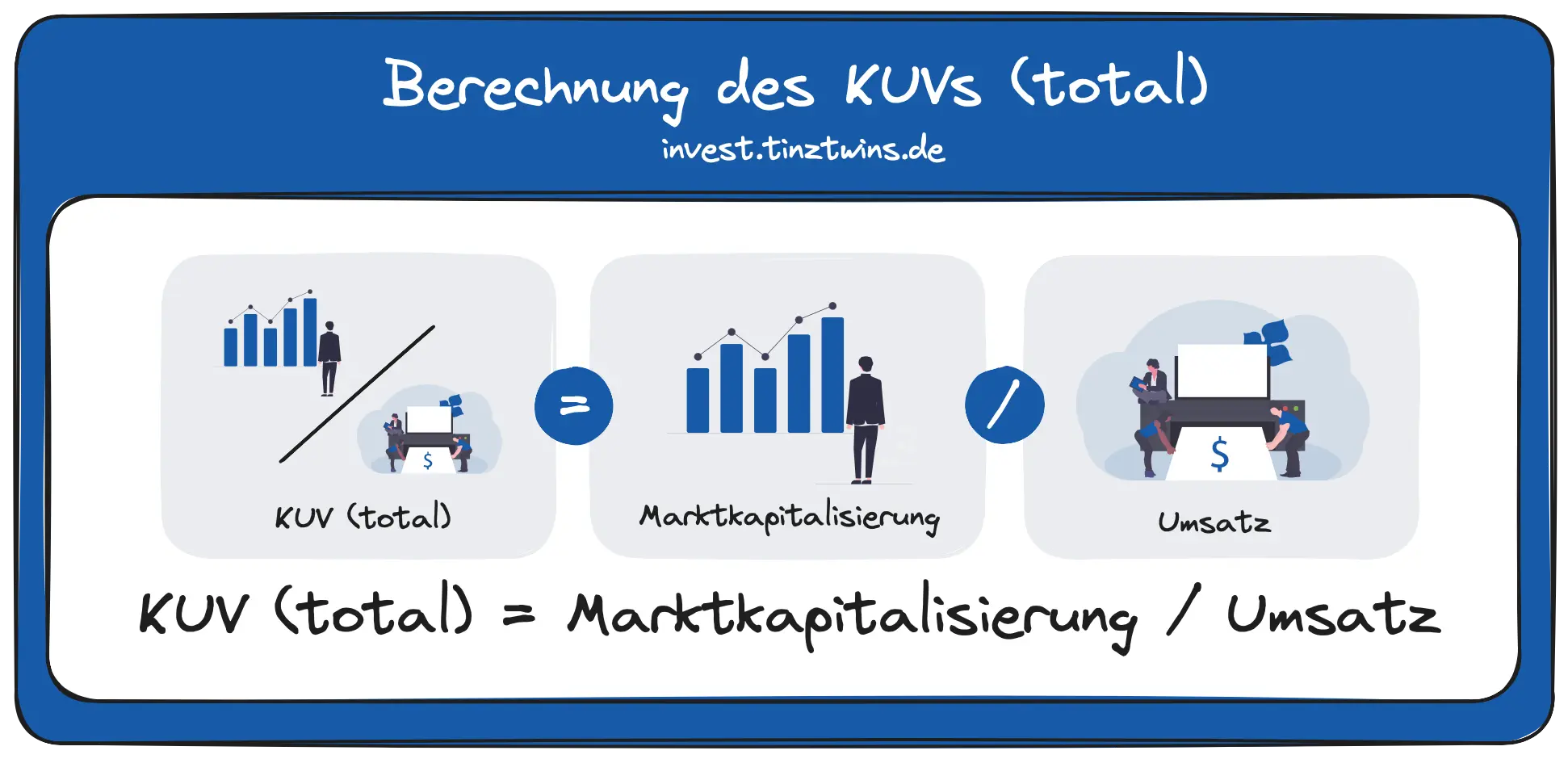

Beim KUV wird der Aktienkurs durch den Umsatz je Aktie aus den letzten 12 Monaten geteilt. Alternativ kann auch die Marktkapitalisierung durch den Gesamtumsatz aus den letzten 12 Monaten geteilt werden. An der Börse wird häufig vom Trailing Twelve Months (TTM) gesprochen. Dies bedeutet, dass die Zahlen aus den letzten vier Quartalsberichten bei der Berechnung berücksichtigt werden.

Es gib zwei Möglichkeiten das KUV (TTM) zu berechnen:

KUV (je Aktie):

KUV (total):

Beide Berechnungsmöglichkeiten führen zum gleichen Ergebnis.

Interpretation des KUVs

Die Formeln zur Berechnung des KUVs zeigen, dass ein Unternehmen mit einem hohem Umsatz und einer niedrigen Marktkapitalisierung ein niedriges KUV hat. Das bedeutet im Allgemeinen, dass eine Aktie günstiger bewertet ist, wenn das KUV niedriger ist.

Ein niedriges KUV kann auf eine unterbewertete Aktie hindeuten. Umgekehrt kann ein hohes KUV auf eine überbewertete Aktie hinweisen. Das KUV wird von Investoren häufig im Rahmen einer Fundamentalanalyse eingesetzt, indem Investoren verschiedene Unternehmen anhand des KUVs miteinander vergleichen.

Es ist allerdings nicht ratsam nur auf das KUV zu achten, da eine umfassende Aktienanalyse auf mehreren Kennzahlen basieren sollte.

Im Weiteren können niedrige KUV-Werte auch auf geringe Wachstumschancen hindeuten. Aus diesem Grund sollten immer weitere Kennzahlen und der Gesamtkontext betrachtet werden. Außerdem ist es sinnvoll sich den historischen Verlauf im Vergleich mit anderen Aktien aus der selben Branche anzuschauen.

Im Folgenden sind Vor- und Nachteile des KUVs aufgezählt:

Vorteile des KUVs

- Sehr einfach zu berechnen!

- Anwendbarkeit bei Unternehmen mit geringem oder keinem Gewinn möglich

- Geringe Manipulationsmöglichkeiten durch das Management

Nachteile des KUVs

- Die Marktkapitalisierung hat eine geringere Aussagekraft als bspw. der Enterprise Value (EV), da der EV den “wahren” Unternehmenswert darstellt.

- Keine Aussage über die Profitabilität eines Unternehmens

Beispiel: Berechnung vom Kurs-Umsatz-Verhältnis

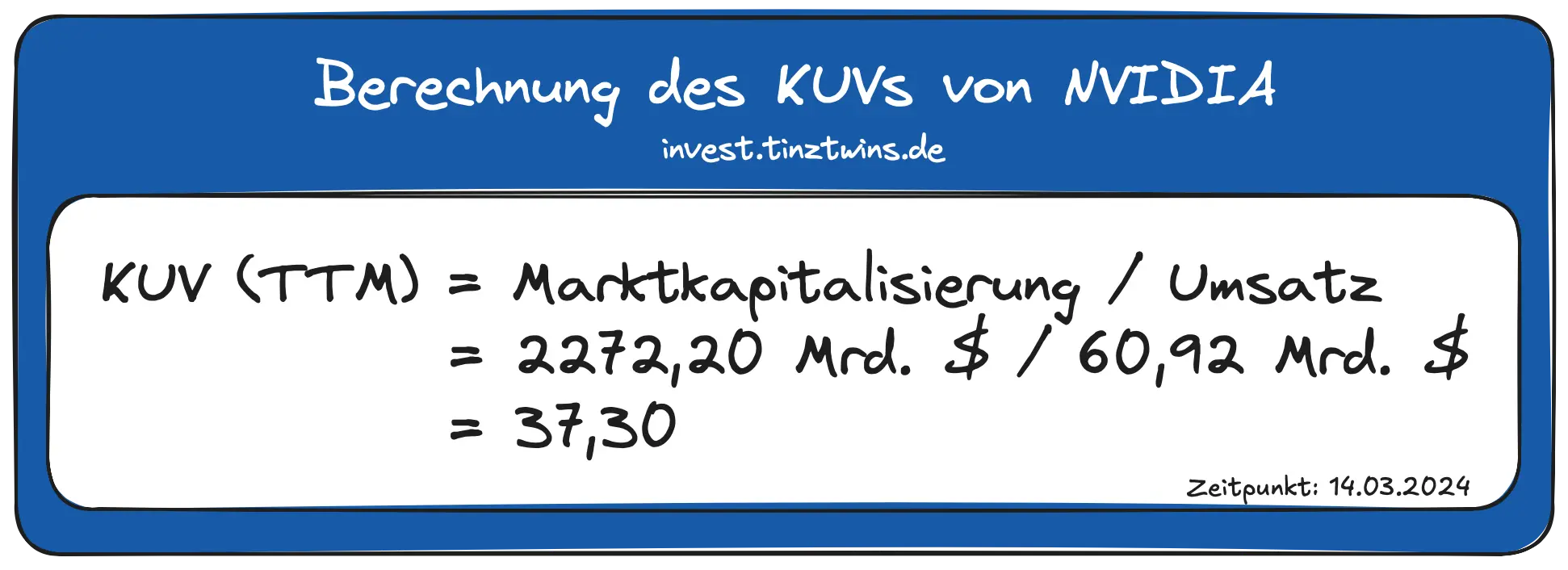

Als Beispiel betrachten wir das KUV (TTM) von NVIDIA in den letzten 12 Monaten (Zeitpunkt der Berechnung 14.03.2024):

Das KUV der NVIDIA Aktie beträgt aktuell 37,30. Als nächstes solltest du das KUV einer Aktie immer mit den KUVs von anderen Aktien aus der gleichen Branche vergleichen, da sich die KUVs von Branche zu Branche unterscheiden können.

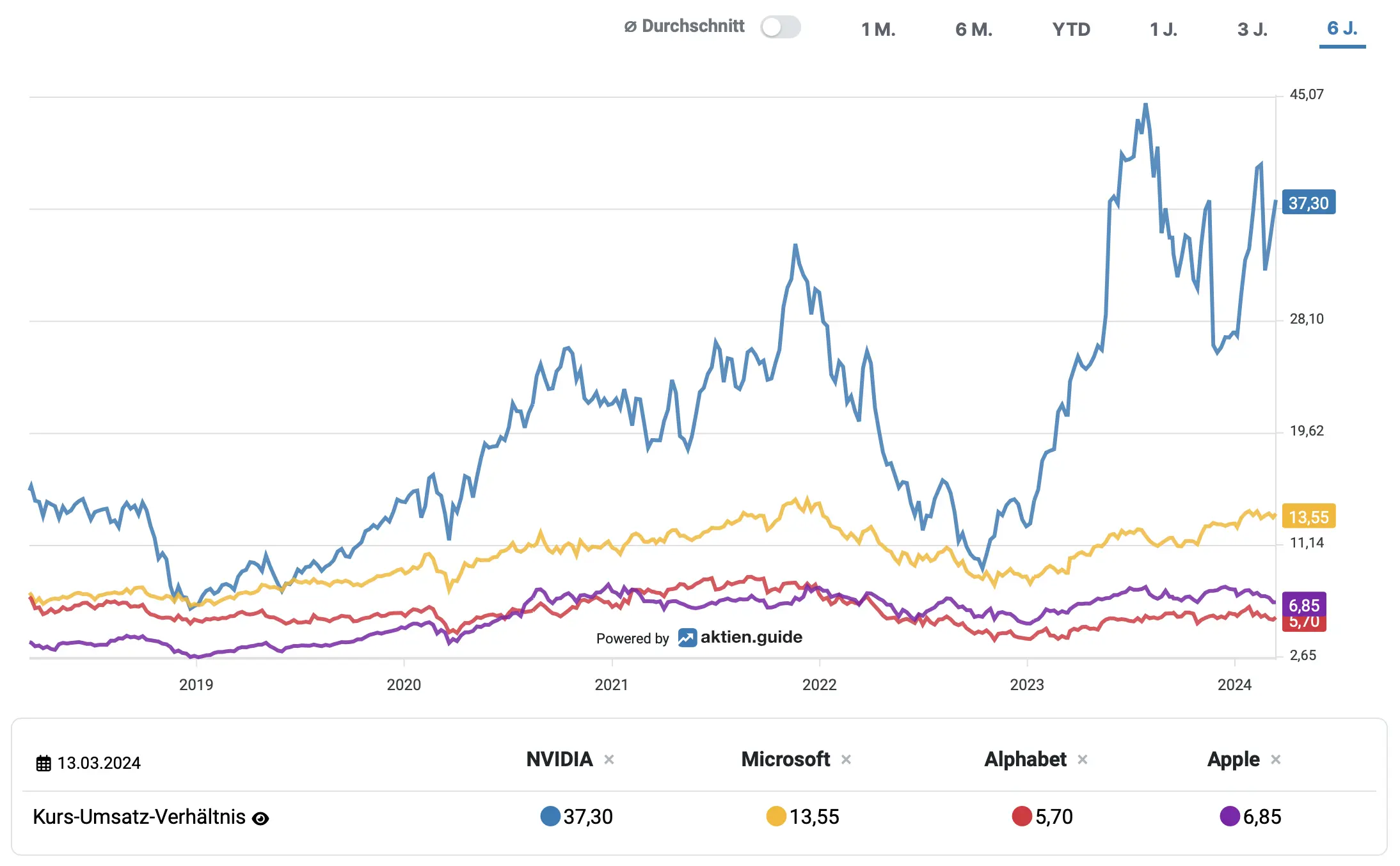

Im Folgenden ist die historische Entwicklung der KUVs von verschiedenen Technologie-Aktien gezeigt:

Die NVIDIA Aktie ist von allen gezeigten Technologie Aktien am höchsten bewertet. Die Gegenüberstellung zeigt, dass Aktien aus der gleichen Branche unterschiedlich bewertet werden.

Es gibt unterschiedliche Gründe dafür, warum manche Aktien höher bewertet werden als andere. An der Börse wird bekanntlich die Zukunft gehandelt. Das bedeutet, dass die Zukunftsaussichten eines Unternehmens einen großen Einfluss auf die aktuelle Bewertung haben.

Wie bei allen Kennzahlen, sollte eine Kaufentscheidung für eine Aktie immer anhand von mehreren Kennzahlen und unter Berücksichtigung des Gesamtkontexts getroffen werden.

Fazit

Das Kurs-Umsatz-Verhältnis (KUV) beschreibt das Verhältnis zwischen Marktkapitalisierung und Umsatz (TTM). Es lässt sich kaum vom Management manipulieren und ist deshalb zur Bewertung von Aktien geeignet. Im Weiteren ist die Kennzahl sehr einfach zu berechnen und kann auch bei Unternehmen mit geringem oder keinem Gewinn angewendet werden. Es gibt allerdings auch Nachteile des KUVs.

Die Marktkapitalisierung entspricht nicht dem “wahren” Unternehmenswert und ist aus diesem Grund nicht so aussagekräftig wie der der Enterprise Value. Aus diesem Grund bevorzugen wir das EV/Sales Verhältnis zur Bewertung von Aktien, da dieses auf dem tatsächlichen Unternehmenswert basiert.

💡 Dir gefällt unser Content und wir konnten dir weiterhelfen? Dann unterstütze uns doch. Unterstützer helfen uns, unsere Arbeit zu finanzieren, damit wir langfristig bestehen bleiben können.

Disclaimer: Keine Haftung für Richtigkeit der Inhalte, keine Anlageberatung oder Kaufempfehlung, keine Rechtsberatung und keine Steuerberatung.